喆安视角 | 从沪京广深四地大宗交易看不动产市场投资趋势

2024年以来,地产行业延续下行态势,国内不动产大宗交易市场仍然在部分维度创新“低”。行业在此次调整尚未筑底,市场仍处于调整状态下,但部分长线资金和产业资金已经开始了资产抄底。沪京广深四地大宗交易各有特点,尤其是上海和北京市场,往往是下一轮周期的风向标。通过梳理和回顾2024年以来沪京广深四地大宗交易情况,从中找出趋势性变化和最新的业务动向,便是本文的出发点和落脚点。

不动产大宗交易 上海继续领跑全国市场

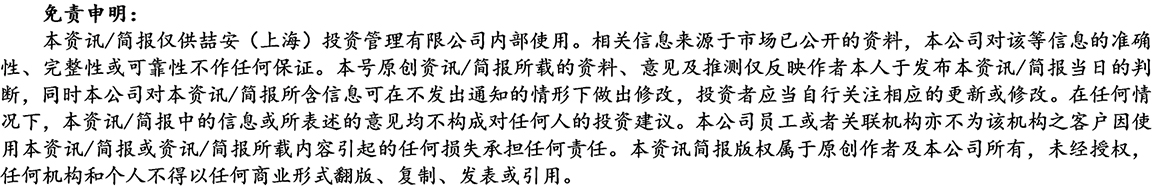

公开数据显示,2024年上半年度全国房地产大宗交易金额为944亿元,而上海房地产市场合计成交54笔,总交易金额近459亿元,与2023年同期持平。上海成交金额占比接近全国的一半,继续领跑全国不动产大宗交易市场。

从投资目的来看,投资标的不再是办公板块为主,更多的是公寓、零售、商务园区等可以作为公募REITs底层资产的物业。从大宗交易的物业类型来看,上海2024年上半年,成交占比从高到低依次为:办公楼占比45%,公寓及酒店占比17%;其他依次为住宅/土地、综合体、零售和商务园区等业态。

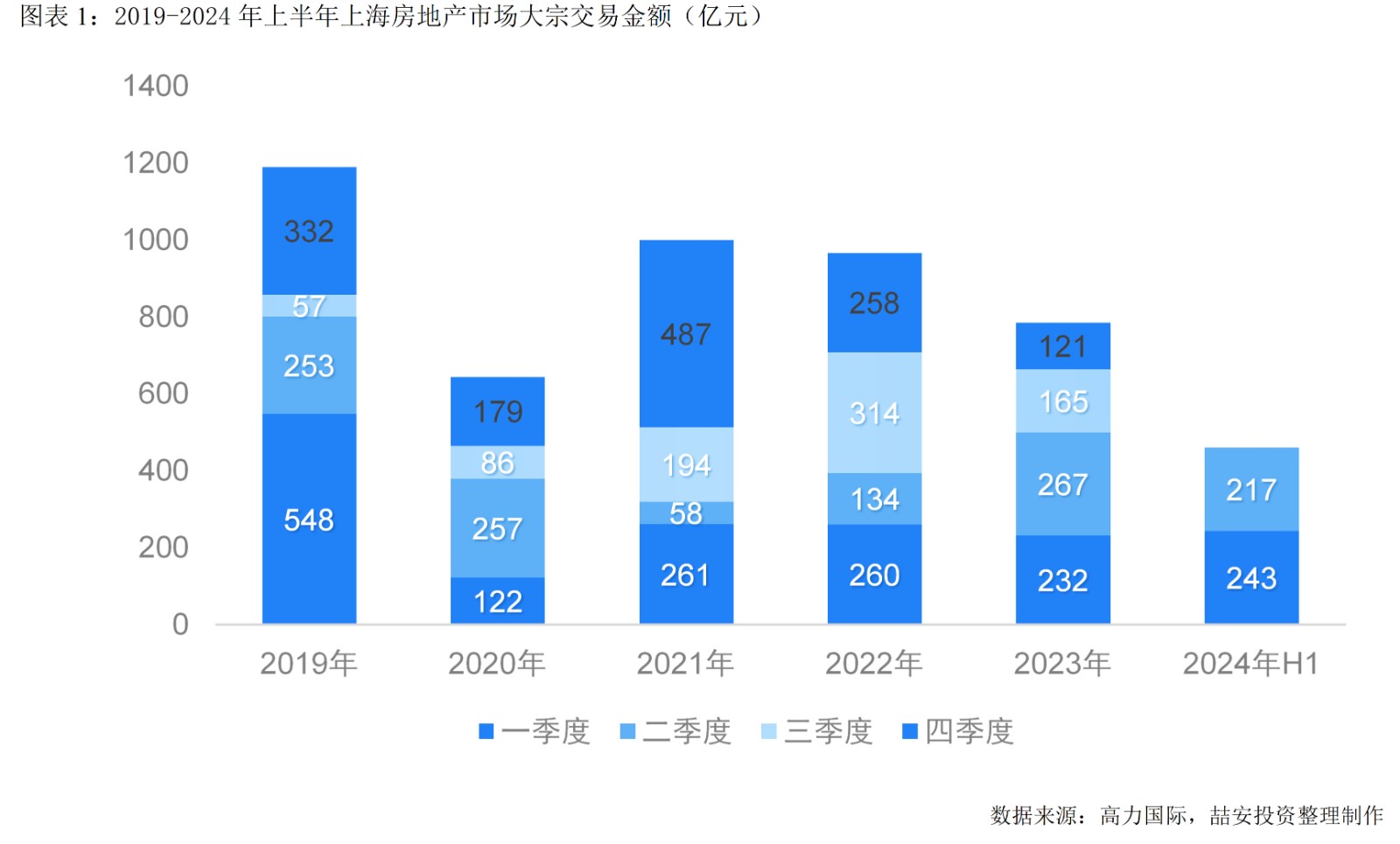

2024年上半年,上海办公楼成交金额为207亿元,仍是上海房地产大宗成交市场占比最大的业态。从买家类型看,疫情后企业客户主导办公楼市场,多为自用买家,而投资活动明显减少;其中外资投资者投资办公楼越来越谨慎,大部分办公楼投资为内资投资者。2024年上半年,93%的资金来源是内资机构。2024年上半年,企业客户购置办公楼宇共22宗,主要以金融业和制造业为主。随着经济增速放缓,企业客户也更倾向购置总面积在1万平方以下的几层或者小独栋办公物业。

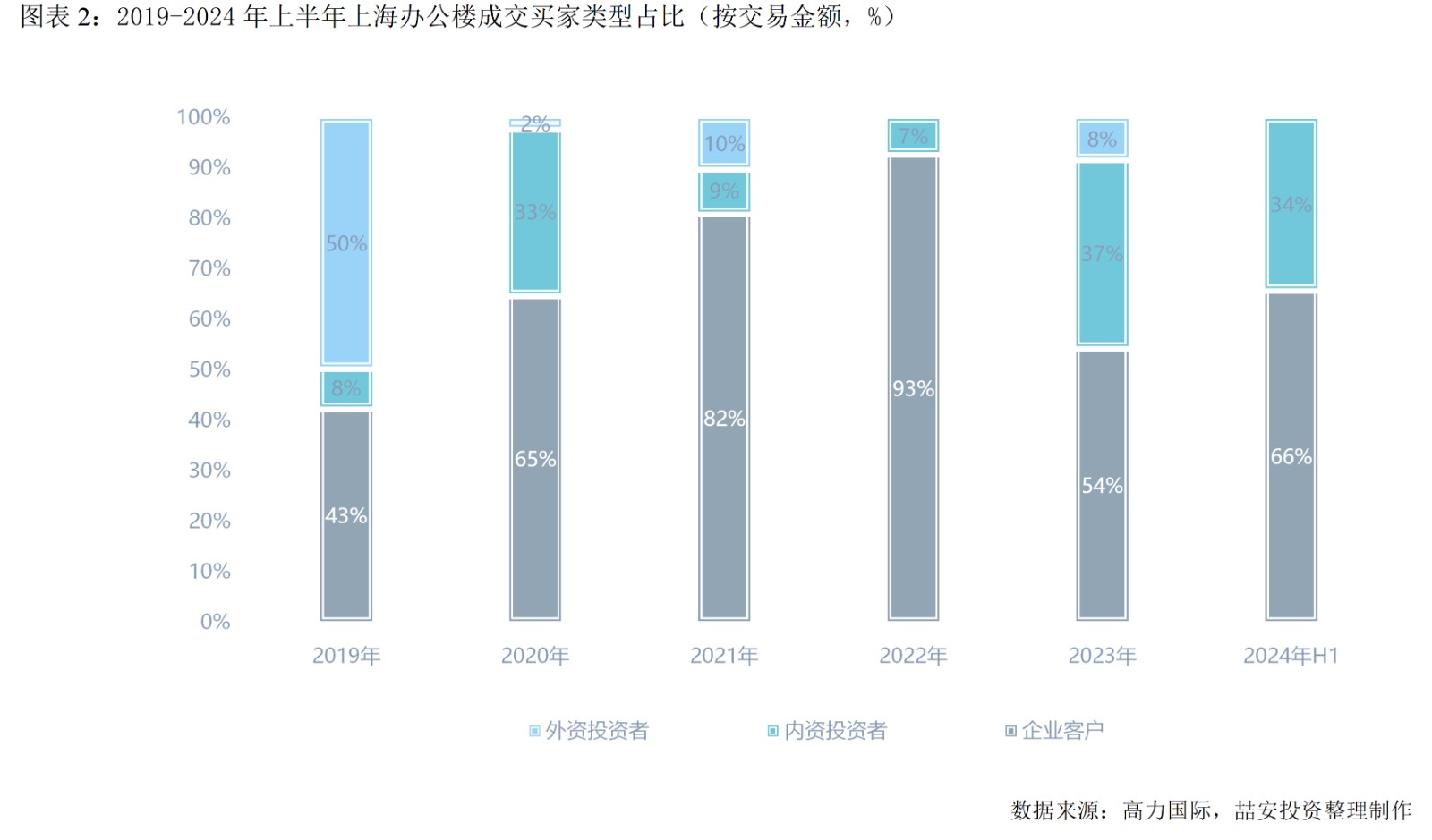

高力国际发布的数据显示,2024年上半年,公寓及酒店项目成交金额共录得80亿元,占上海总体交易金额第二位。上海公寓项目上半年成交金额为49亿元,都为自持公寓项目,受益于国家住房政策引导及公募REITs底层资产扩项等利好信息,公寓类项目的交易额逐年递增,上半年成交额已是23年全年自持项目成交金额的70%,2024年全年自持公寓项目的成交金额超过2023年是大概率事件。上海酒店项目上半年成交金额为31亿元,主要为宝格丽酒店交割完成以及溢价法拍成交斜土路原华美达酒店。

自2019年底疫情开始,上海商务园区成交活跃,成交金额逐年递增,至2022年为近些年的最高点,但受商务园区租赁和公募REITs市场表现的影响,以及政府对工业项目交易政策收紧,2024年上半年成交金额仅为29亿元,主要交易为东久20亿收购张江在线新经济生态园在建工程项目。2024年以来,商务园区业主方对于项目出售的价格及回报率更趋务实,经过价格调整后成交量有所恢复。

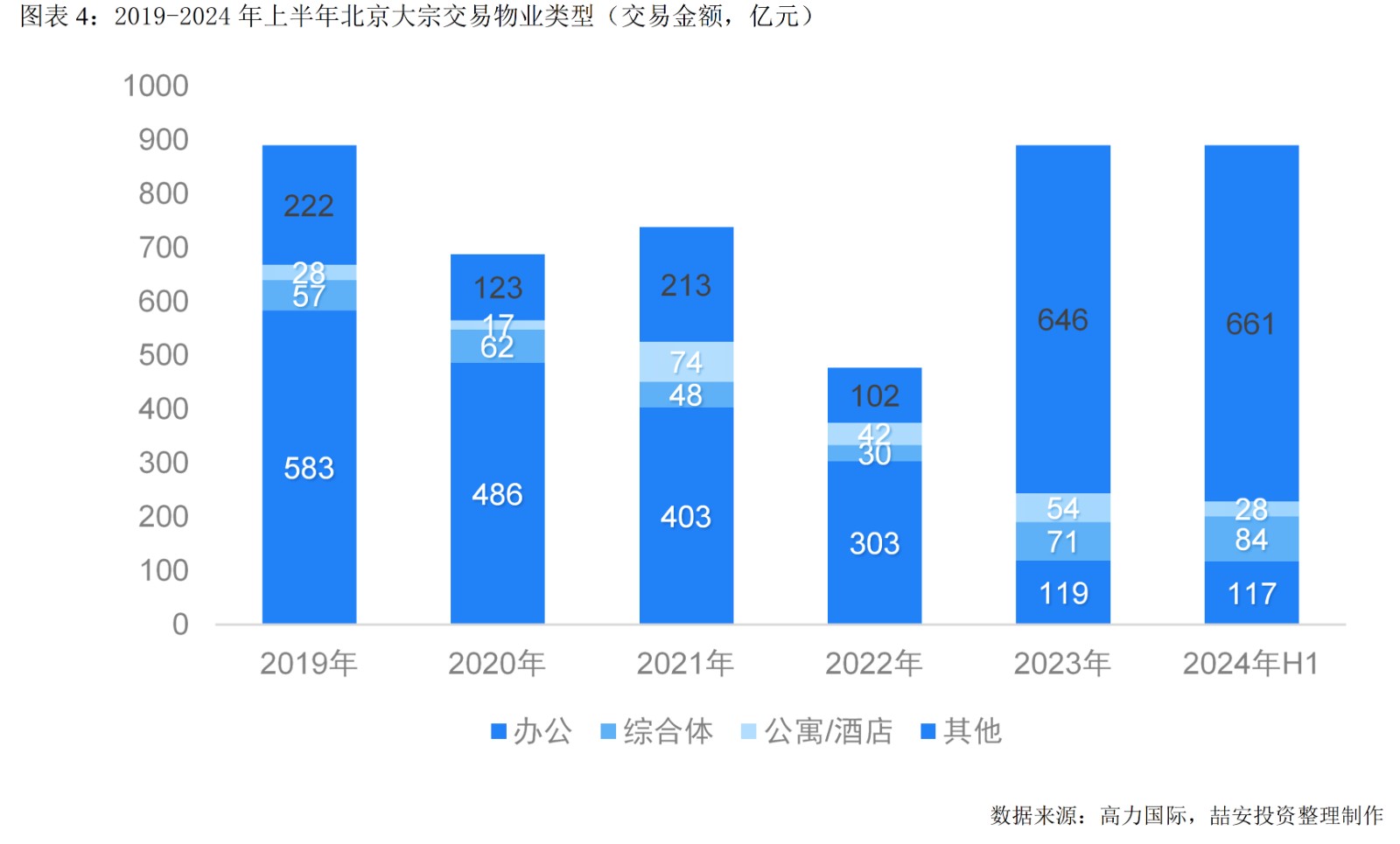

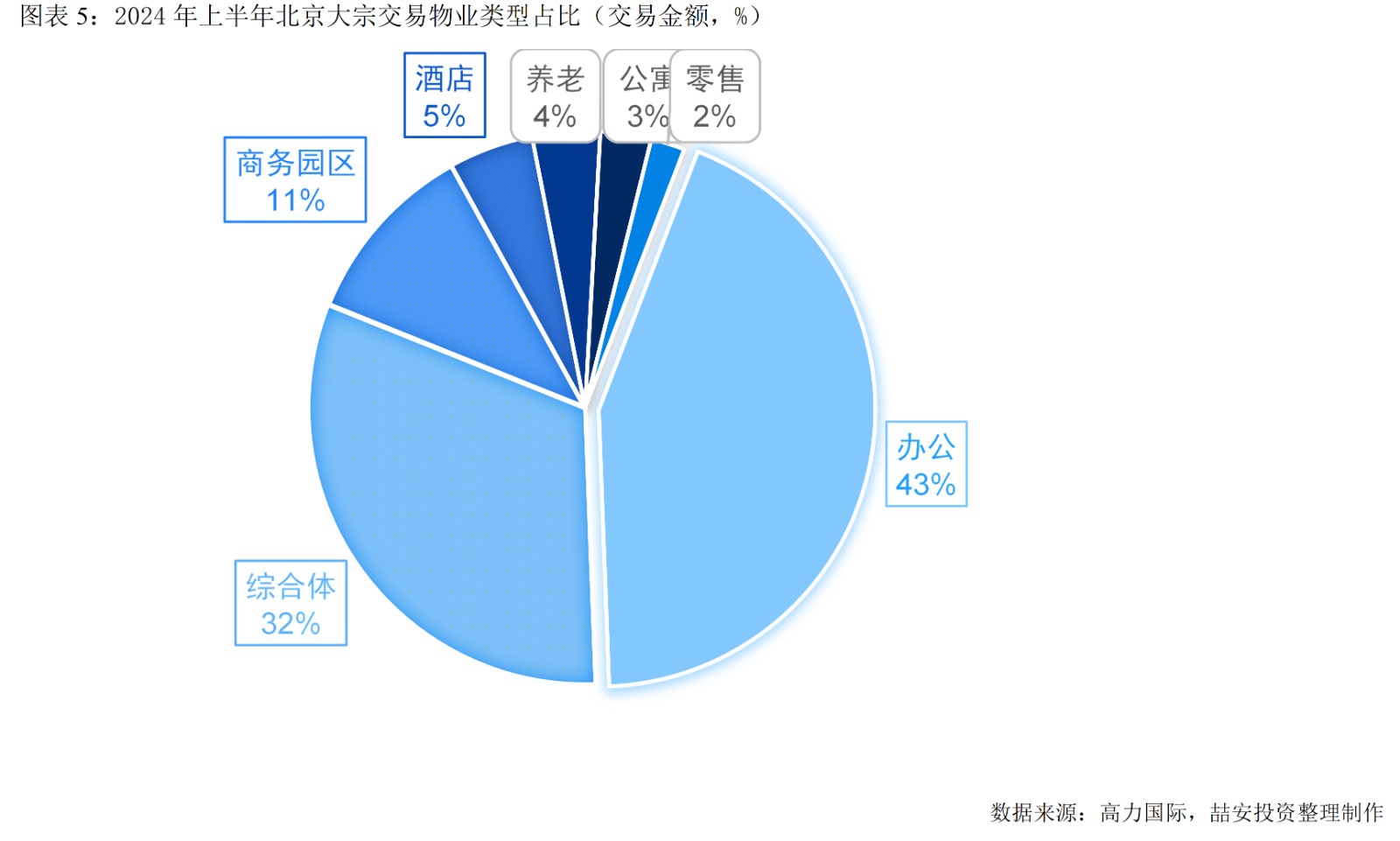

北京大宗交易成交228亿元 写字楼占比过半

公开数据显示,上半年北京市场大宗交易整体呈现回调状态,成交额228亿元,成交宗数20单,其中内资买家交易金额占比近90%。2024年上半年,北京写字楼成交金额达117亿元,已接近2023年全年交易金额,且交易金额占总成交金额的44%,主要交易为AIA收购95%股权凯德博瑞大厦、蚂蚁金服收购丽金智地中心等大宗交易。

北京综合体2024年上半年交易金额达84亿元,位列第二位,且已超过2023年全年交易金额,主要交易为万达集团出售北京CBD综合体项目、远洋出售颐堤港二期在建项目。北京商务园区2024年上半年成交金额收录28亿元,成交金额位列第三位,主要为GLP以25亿元出售北京环普国际科创园。

在买家类型方面,险资频繁出手,成为市场中流砥柱;此外,外资买家出现了回归迹象,购入多单核心资产。上半年,北京共有8宗交易通过司法拍卖完成,约占同期总成交宗数的38%。2024年二季度,北京写字楼市场租金水平继续处于下行区间。目前,降本增效和以价换量是企业运营商的主要策略。

戴德梁行发布的数据显示,北京二季度写字楼市场情况显示,甲级写字楼市场无新增供应入市,市场租金水平继续处于下行区间,全市租金环比下降3.9%,同比下降11.7%至每月每平方米人民币279.2元,五大核心商圈租金环比下降3.8%,同比下降10.5%至每月每平方米人民币329.7元。市场大面积租赁成交拉动北京全市写字楼市场季度净吸纳量为4.5万平方米,空置率环比下降0.3个百分点至18.0%;五大核心商圈市场季度净吸纳量为5.7万平方米,空置率环比下 降0.7个百分点12.4%。2024年下半年写字楼市场空置率或将继续被拉高——市场将迎来约42.5万平方米的新增供应,其中90%以上均位于非核心区。新项目的入市将继续拉高市场空置率,同时短期内成本控制仍将成为市场的主要租赁策略。

零售市场方面,2024年二季度,北京迎来昌平超级合生汇、西北旺万象汇等购物中心的开业,共为市场带来42.5万平方米的零售空间,全市购物中心总存量升至1,545万平方米。品牌方面,本季度各购物中心引入的生活零售类品牌逐渐趋于高端化,休闲餐饮类新店开业依然保持活跃。如,由蓝岛大厦西区改造的THE BOX朝外B馆引入了全国首家One Moment轻复古时尚基地和茑屋北京首店。在经济下行的压力下,消费降级现象也比较明显,这也给各品牌运营带来了较大的压力,本季度北京两家米其林西餐厅TIAGO HOME KITCHEN北京颐堤港店和Opera BOMBAN侨福芳草地店关闭。

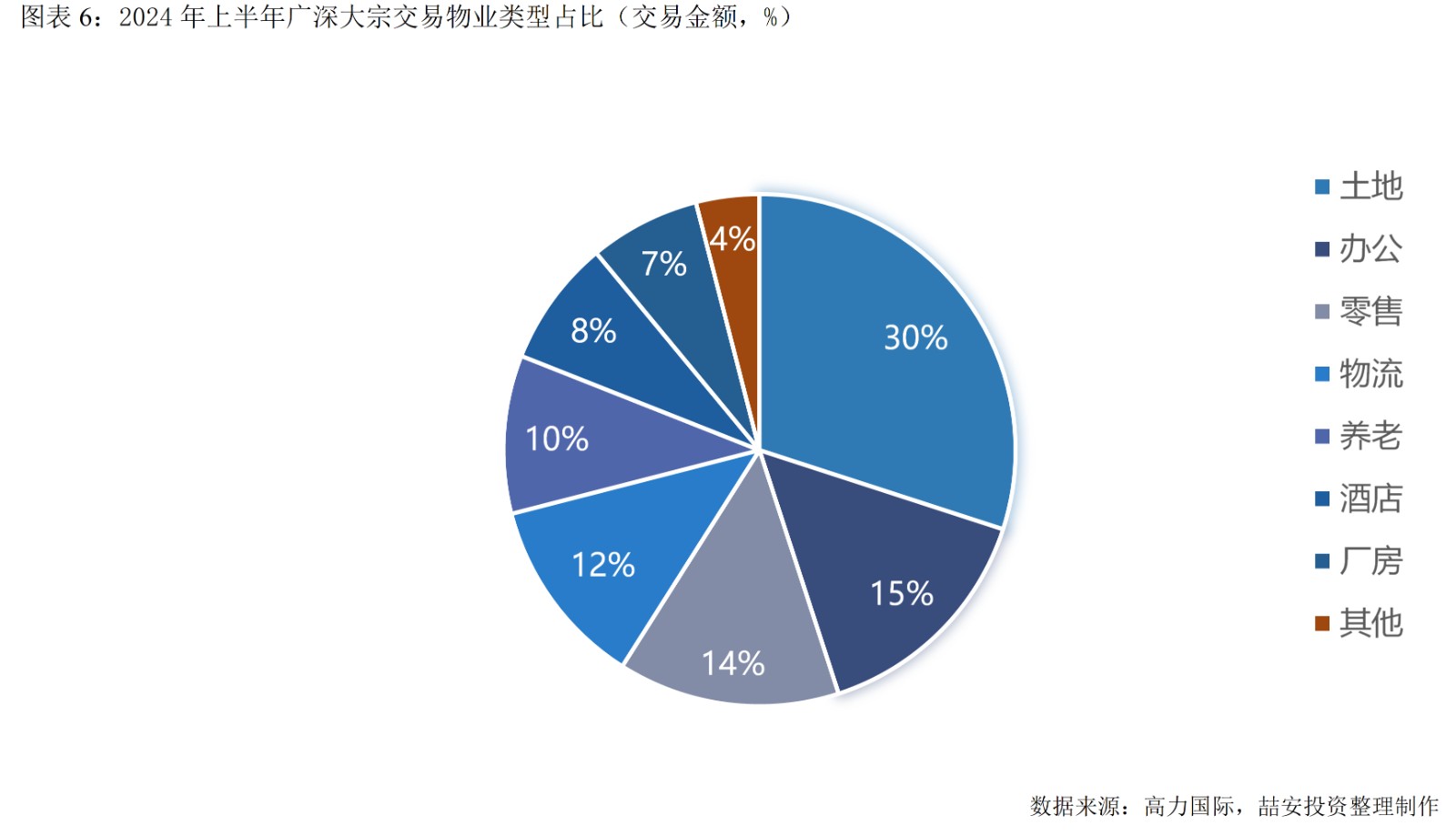

广深成交75亿 内资买家占据主导位置

2024年上半年,广州、深圳成交12笔,成交总金额75亿元;其中内资买家交易金额完全占据主导地位,占比100%。2024年上半年交易金额占比中,土地成交金额达22亿元(非招拍挂土地成交),占比最大达到30%,主要是万科22.35亿出售深圳南山深圳湾超级总部地块。广深的办公和零售业态成交金额接近,均为11亿元,列第二、三位,主要是粤海云港城A2、A6楼2栋办公楼宇成交、广州尚城万科里以及虹湾购物中心出售给政府平台。

今年一季度,由于业主继续执行积极的租金优惠策略以促去化,刺激部分成本高敏感型需求释放,包括宝安、罗湖在内的部分片区空置率持续回落,信息技术、金融、零售及贸易等行业租赁需求相对积极。在大宗交易市场,写字楼表现较为突出,此前2023年,深圳房地产大宗交易市场录得总成交金额约283亿元,同比增长32%。其中,办公类物业最受投资者青睐,约占全年成交宗数的约60%。

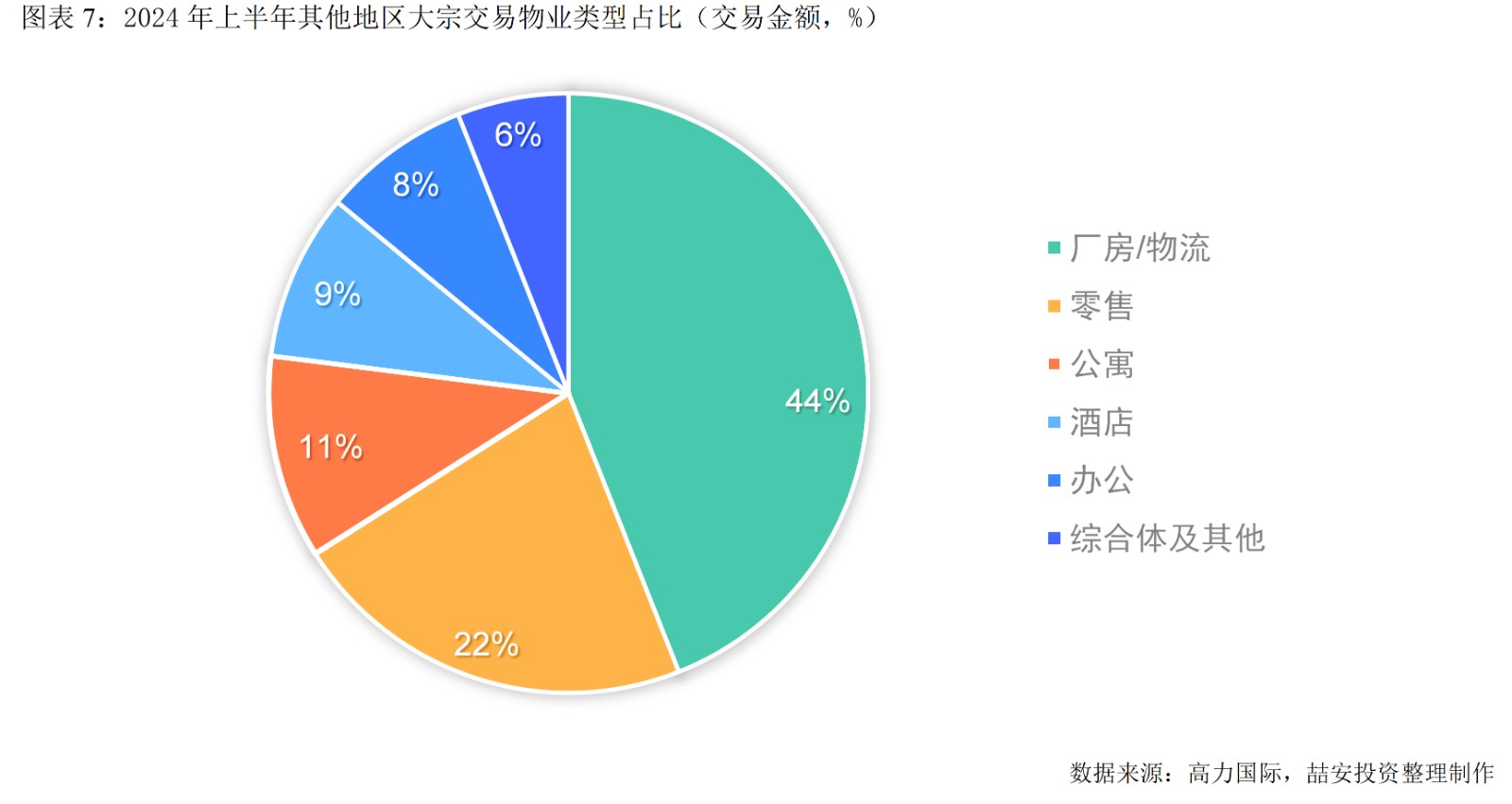

除沪京广深以外的其它地区2024年上半年成交66笔,成交总金额145亿元,内资买家交易金额完全占据主导地位。从交易金额看,厂房和物流项目的成交最为活跃,占比近44%,主要为重庆两江开发集团16亿收购北汽集团现代汽车重庆工厂、德邦物流资产包出售。零售业态列第二位,占比22%,主要为世茂和碧桂园2.85亿出售泉州台商宝龙广场等交易。其他业态占比依次为公寓、酒店、办公等业态。

整体来看,2024年上半年以来投资活跃度有所提升,但大宗交易成交规模仍下滑。上半年大宗交易市场成交量进一步走低,主要是一季度受春节等节假日影响下滑明显,二季度同环比均实现增长,市场活跃度有所提升。综合来看,沪京广深四地大宗交易呈现出如下几个趋势:

趋势1:一线城市内部出现了一定程度的分化

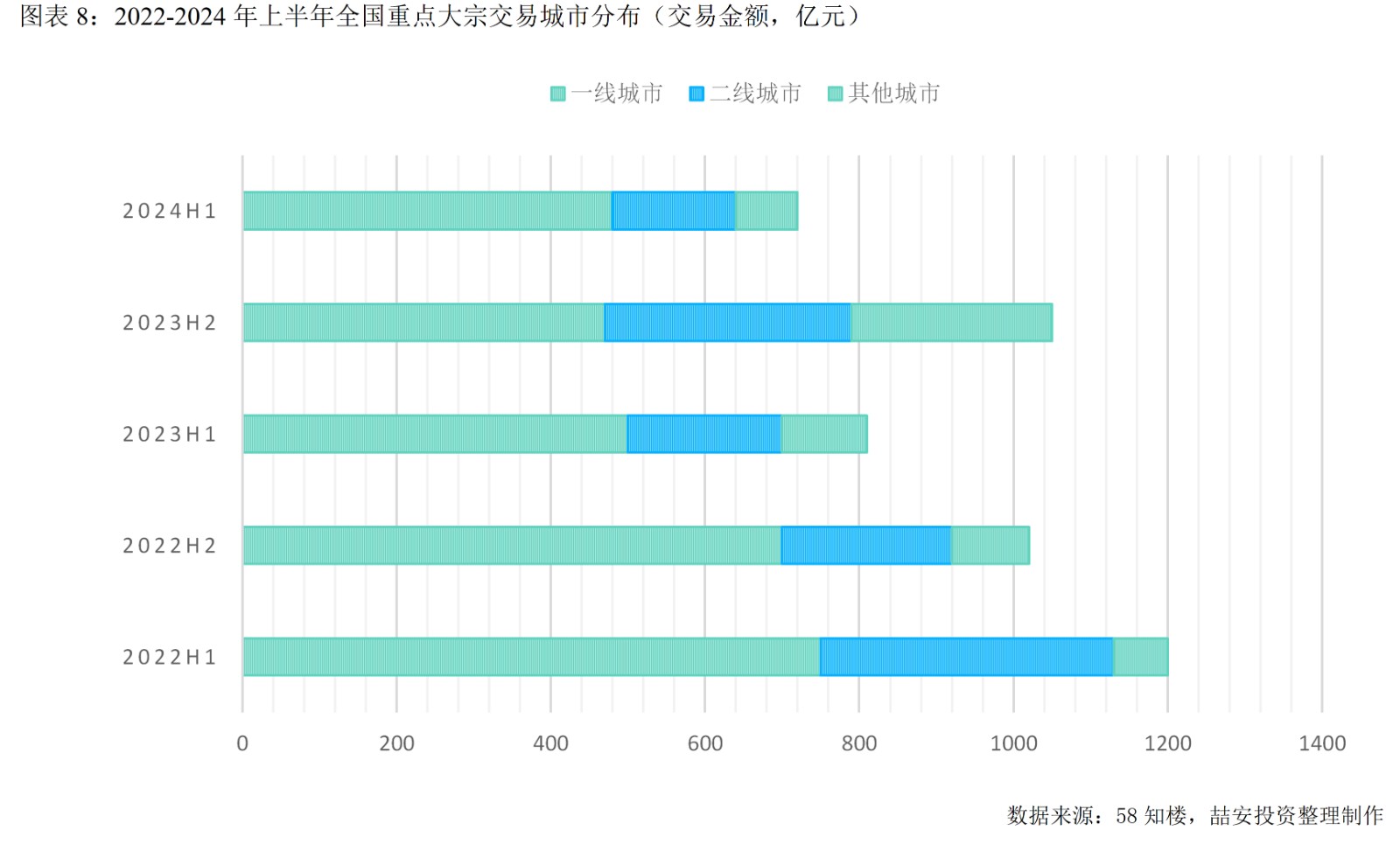

尽管一线城市仍是大宗交易的主要阵地,但一线城市内部出现了一定程度的分化。2024年上半年,一线城市成交占比达67%。其中上海仍是大宗交易金额最高的城市,北京、广州同比增长7%;深圳同下滑30%,是一线城市中下滑最多的城市。

趋势2:内资金融企业是最大买主 写字楼最受青睐

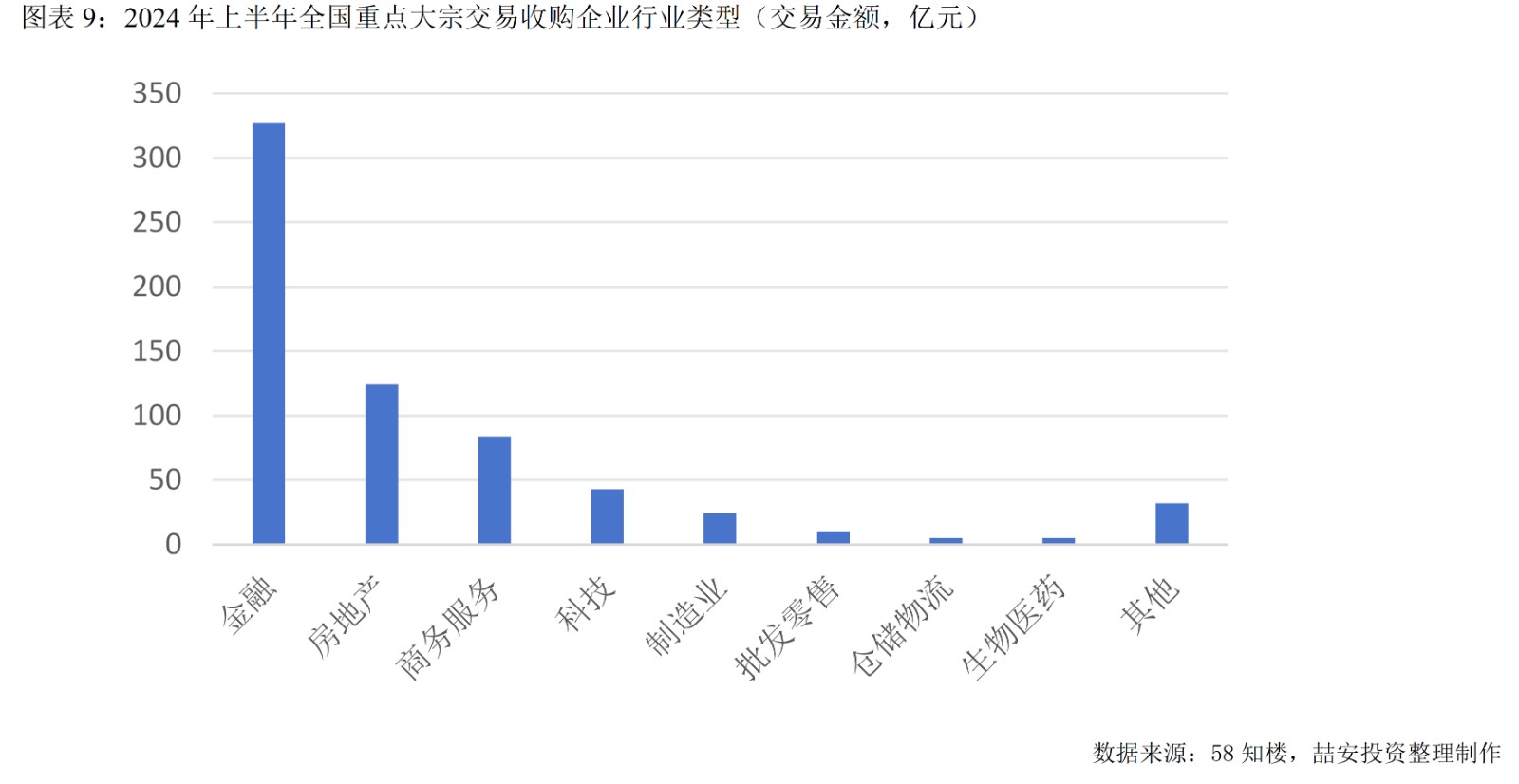

大宗交易的主力仍是内资企业。上半年,内资企业大宗交易成交金额为599亿元,占比90%。从收购企业类型来看,金融企业是大宗交易的绝对主力,其交易金额为327亿元,主要是金融机构为拓宽业务范围、企业自用等进行的交易;其次为房地产企业,交易金额为124亿元,相对来看房地产市场仍处于调整期,房企资金压力较大。

非传统资方积极参与大宗收购,如上海天主教青年会以约14.9亿,收购上海徐汇区地铁上盖枢纽美呈大厦;以及去年以来金峰水泥收购上海虹口喜来登酒店、上海宝格丽酒店,等等。外资或含外资资金来源买家的成交占比与2023年变化不大,仍处于10%-15%的低位徘徊。相较于境外一些热门投资目的地可提供的投资回报率,目前境内资产的投资回报率竞争力有限。市场成交仍旧以内资买家主导。

写字楼、商业仍是最受欢迎的大宗交易物业类型,上半年合计成交564亿元,共计88宗交易。此外,酒店成交15宗,合计47亿元,交易热度较高,其中上海成交6宗,是该类交易的主要区域。

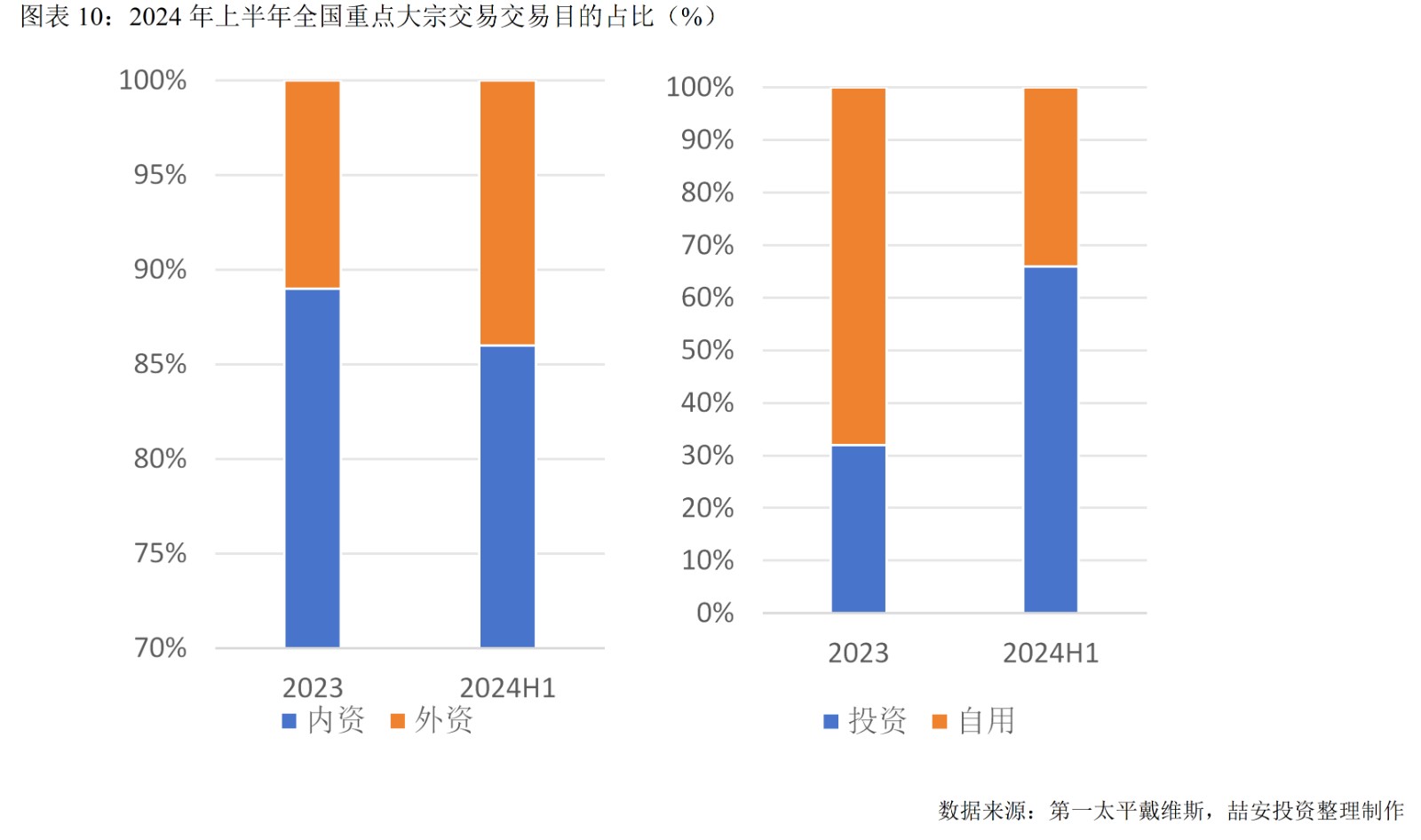

趋势3:投资需求逐渐超过自用需求 核心地段优质资产最具吸引力

尽管经济环境依旧充满挑战,但从公开数据来看,得益于持续宽松的货币政策、资产重估以及投资者预期趋稳,中国房地产投资市场仍表现出活跃度逐渐提升的迹象。企业终端用户、私人投资者以及内资为主的机构买家成为了活跃度提升的主要驱动力。第一季度受到新年及假期等影响,市场成交磨合时间较长,且买家则以机构及资金雄厚的投资客为主。

二季度,随着更多手握资金的交易性买家入场,市场小体量不动产成交开始逐渐活跃。根据第一太平戴维斯的成交宗数统计,2024年上半年全国主要城市大宗交易市场成交金额小于5亿的成交宗数占整体成交宗数的57%。办公、社区商业及酒店为小体量买家更为偏好的资产类别。

(以下无正文)