喆安动态 丨 喆安投资受邀参加德邦证券2021年经济与投资峰会

8月26日至27日,由德邦证券股份有限公司(以下简称德邦证券)主办的2021年经济与投资峰会在浦东丽思卡尔顿酒店举办。本次会议是德邦证券在2021年正式开展卖方研究以来,首次举办的面向全市场客户的大型投资策略会,包括国内一线经济学家、上市公司高管在内的近400名金融界学者、专家和资深人士参加了本次活动。

活动首日,喆安投资总经理车阳受邀与复旦大学经济学院院长张军、德邦证券研究所首席宏观经济学家芦哲、复星国际执行董事龚平等嘉宾共同出席了活动,在总量分论坛上就资本市场和投资者关心的公募REITs话题发表了主题演讲,并在随后的圆桌论坛环节中同与会嘉宾分享了喆安投资关于REITs投资逻辑框架和投资机会。

我们特将车阳在此次活动上发言中的核心部分整理成文,以飨读者。

01

REITs与资产配置

REITS是全球范围内重要的资源配置工具。投资大师大卫斯文森认为的核心资产除股票、国债外,也包含了REITs,他认为不动产能防御通胀,并且REITs具有良好的流动性、专业化管理、标准化等优秀条件,所以REITs是包含现金之内的第四大资源配置。

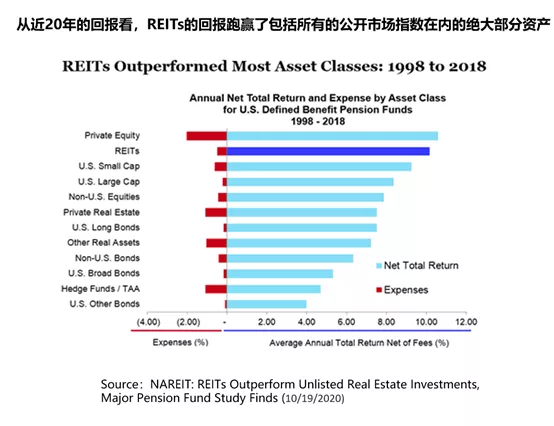

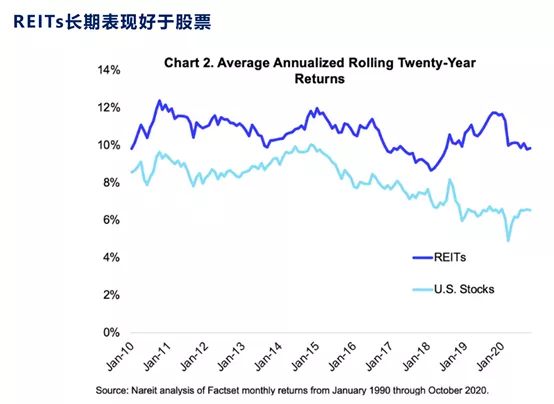

REITs长期业绩表现优于股票资产。图中蓝色部分就是各资产从1998年到2018年的回报,REITs的平均年化收益率超过了10%,仅次于PE类产品;在2010年到2020年,美国REITs的收益率和股票的收益率相比而言更胜一筹。

图1:REITs跑赢了所有的股票指数

图2:REITs长期表现好于股票

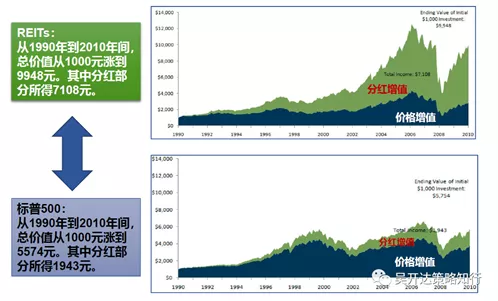

REITs的利剑:分红。REITs的收益,70%是分红收益,30%是资本利得收益,而股票正好相反。所以说REITs的价值所在是其长期分红的特点,就像持有不动产最大的收益是租金收益和未来现金流的成长。

图3:REITs的利剑:分红

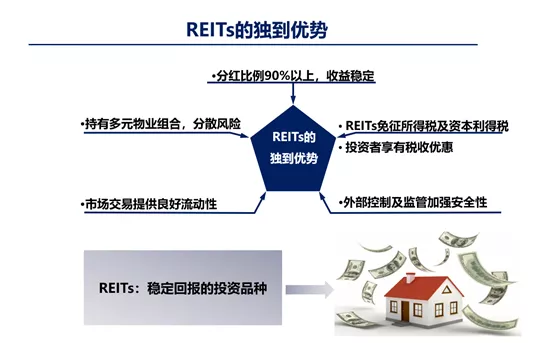

REITs的价值逻辑在于它是由专业团队管理的、含有杠杆的经营性不动产股权。REITs有管理的回报,除此之外还有税收减免,另外REITs也可以有杠杆。这是REITs具有的价值逻辑。买一股REITs就相当于持有很多物业的一份,可以分散风险。除此之外,它可以随时交易、有流通市场,所以诸多优势决定了REITs是一个非常稳定收益的投资品种。

图4:REITs在资产配置中的价值属性

图5:REITs的独到优势

02

比较视角:理解REITs

REITs v.s. 股票:REITs的总收益(分红及资本利得)表现并不比股票市场差。

从资产属性来看,上市REITs与股票都属于权益类资产,且在证券交易所交易。不同点在于,REITs的基础资产是收租型的房地产,而且必须将绝大多数的收入进行分配,并享有所得税的减免优惠。

通常来说,REITs将大多数的收入进行分配,不能像普通的上市公司那样利用资本公积扩张投资,人们往往认为REITs的资本升值前景比较温和。事实上,REITs因为受限于资本积累的不足,在资本的使用上更有纪律性。而且,可以通过发股和债务的方式进行融资,并购新的资产。

REITs v.s. 债券:REITs不仅有更高的增长潜力,也拥有更强的防御性。

债券,尤其是高收益债,通常能够提供比REITs更高的息率,但是投资者只能获得利息收入,而没有增长潜力。债券具有到期时偿还本金的承诺,在不出现破产或是违约的情况下,投资者能收回本金。对于债券而言,投资者的所得在初始就基本锁定。

而REITs没有明确的到期时间,在出售时也没有价格的保证,但是具有股息和价值增长的潜力。债券面临的最大风险是通胀和利率风险,而REITs对此有很强的防御能力。如果通胀率上升,或者利率提高,将降低债券的市场价值。如果债券在到期前出售的话,将会导致资本的损失。

REITs的价值也会受到利率的影响,但是较高的利率通常是由于较快的经济增长,这会提高现金流。REITs有很好的通胀和利率风险防御性。

REITs v.s. 房地产私募股权基金:REITs具有更高的流动性、更透明的信息披露。

房地产私募股权基金(PERE)是指通过非公开方式面向包括个人和机构的少数投资者募集资金而设立的,以未上市房地产企业的股权为主要投资对象的房地产投资基金。REITs与PERE都是以房地产作为其基础资产进行运营的,区别在于REITs因为上市交易而享有更高的流动性,信息披露也更为透明。

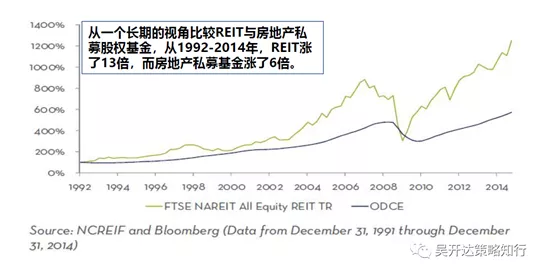

两者在投资战略、管理费率和杠杆的使用上也有所不同。PEPR因为的流动性较REITs要弱很多,因此传统的理论会认为可以赚取一些 “非流动性溢价”。然而数据的结果却并不是这样。在过去的这个长达20年的房地产周期中,并没有证据表明私募PERE在收益上有非流动性溢价的存在。

图6:REITs与私募地产基金相比也毫不逊色

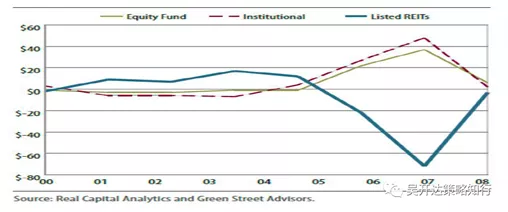

从投资策略来看,REITs更倾向于逆周期投资,而PERE则顺周期。我们可以在2001-2008年这段时间的市场里进行验证。从2005年-2007年的房地产繁荣期,REITs净出售了约1300亿美元,而PERE则是净买入方。

图7:外部成长:在周期中的“低买高卖”策略

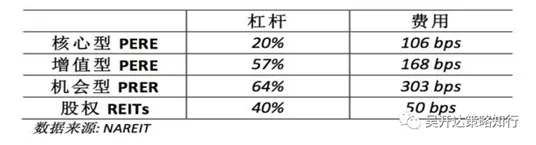

相比于PERE,REITs的杠杆较为稳健、管理费低。一般来说,REITs的杠杆大约在38%, 核心型PERE约20%,增值型PERE约57%,而机会型则有64%。REITs在更低的风险下提供了相对非常高的回报。另外从管理费来看,REITs的平均管理费率为资产管理规模的0.5%,远远低于房地产私募股权基金。

图8:REITs v.s. PERE:杠杆与回报率

03

REITs的投资逻辑/框架

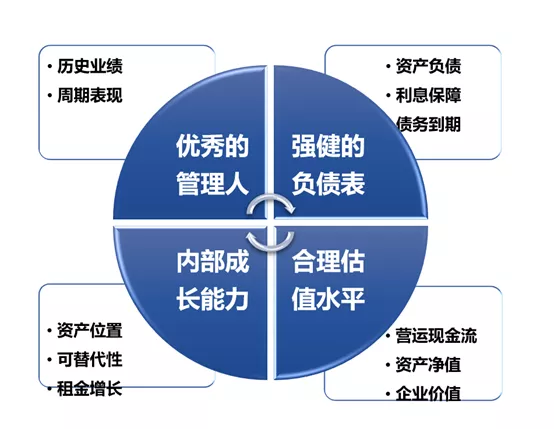

蓝筹REITs的特点:优秀的管理人、强健的负债表、内部成长能力、合理估值水平。首先管理人一定需要是非常优秀的,因为不动产管理是一个非常专业的领域,所以需要看管理人本身是否具备REITs的管理能力,之前的业绩如何,抗风险、韧性如何,特别还有资源、背景。除此之外的资产负债表,内部成长能力,现金流都是重要因素。REITs也有估值,在不动产这个领域有非常特殊的指标,与公司估值大不相同。

图9:何为蓝筹REITs?

REITs投资关注的三个维度:价值、成长、财务风险。价值角度像NAV就是净资产,可以看到市净率;然后NOI(经营净收益回报)是非常重要的指标,代表运营能力,收入减掉了各种支出以外物业本身还能够剩下多少净收益;FFO是美国的一个标准,它认为你应该把折旧加回来,这也是重要的一个现金流指标。

因为会有各种各样的一些维度来看待这个问题,如果展开的话是非常复杂的一套体系,国外是有非常成熟的REITs评估和发展体系的,也有专门的文章、报告,进行针对学习是可以有比较系统性的了解,包括财务风险之类。

图10:REITs投资需要关注的核心要素

04

中国REITs:机会与挑战

中国REITs发展探索经历十余年。其实中国REITs从2005年就开始筹划了,后来因为大家对REITs的理解始终是有各种各样的偏差,直到2020年4月30日这天,这是中国REITs真正的里程碑,证监会、发改委联合发布了关于推进基础设施领域信托基金的试点通知,经过多年探索最终开启公募REITs序幕。

图11:C-REITs发展之路

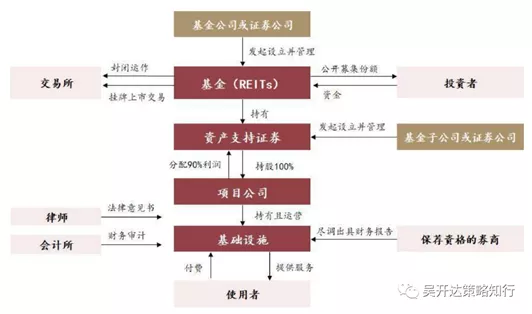

中国REITs架构特色:多角色分配。最上面是公募基金,下面是资管计划ABS,所以我们的结构是公募基金持有ABS,ABS持有项目公司,最上面管理人是公募管理人,下面是基金公司管理人,再下面是真正的资产运营,比如说是物流、产业园区之类,所以这是中国公募最大的特点:多角色分配,增加了管理难度,但是也是做了如此重大的整合才能使得推出的顺利。

图12:中国基础设施公募REITs基础架构

REIT行业:老基建+新基建+产业地产。中国REITs所处行业也是中国特色的实践,不同于国外REITs的就是基础设施领域很广泛,包括环保、市政、交通、新基建(IDC数据中心)、物流、产业园区等,这个是跟国外是非常不一样的。

基础设施大部分是国有企业或者政府持有,基础设施REITs很大的一个功能在于能够给这些企业降低负债和实现再融资功能。另外因为中国公募REITs写进十四五规划,没有在金融创新模块而是在供给侧改革模块,所以说中国公募REITs还不是简单的公募,而是产业的战略议题,是有战略意义的。

图13:REIT行业:老基建+新基建+产业地产

首批公募REITs主要投资者为机构。基于稳健的考虑,首批公募REITs大部分投资人都是机构投资人,公众投资人比例较低,这是投资者构成特点。

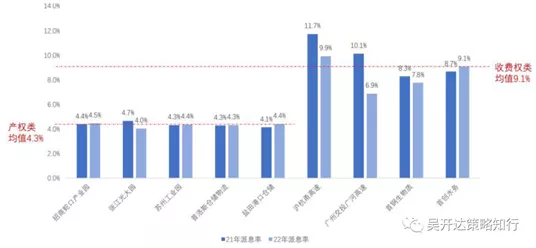

首批公募REITs资产本身优质。因为首批有很强的政治意义,所以公募REITs有一定的政策红利。不能简单看分红收益率来判断REITs本身的收益,还是要看资产本身的价值,所以说我个人甚至认为产权类的REITs未来的升值空间可能会更大一些。

图14:首批公募REIT的分红情况

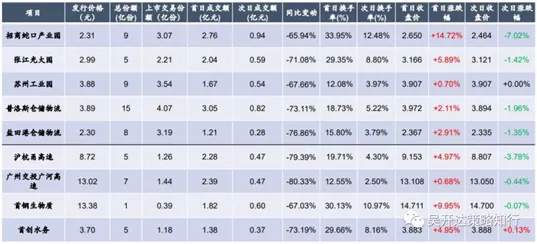

流动性成为当前较大挑战。首批REITs上市第一天的换手率非常高,接下来流动性快速下滑。现在一个比较大的挑战是它的流动性还是太弱了,还是要迅速扩张让资产规模更大一点,市场丰富度更高一点,就会有一个非常好的逻辑。

REITs基于产业逻辑支撑的结构化调整正在进行中。公募REITs虽然短期流动性各方面不像其他产品那么热,但它还是有非常大的支撑体系,就是中国现代经济转型和整个房地产市场从开发商体系正在往不动产资管体系转型,从增量市场往存量市场转型。

其实成熟国家体系已经是存量不动产时代了,大的开发商都没有,没有大的开发商就意味着其实大部分机构都是资产管理机构,房地产逐渐向金融体系演变。所以说从基础设施REITs开始,我相信最后也会到商业类的不动产、市场化的不动产,这意味着中国经济在进行非常大的一个结构化调整,所以REITs的结构化调整,是整个房地产金融转变的一个产物,它不是一个简单的金融产品,背后是有一个产业逻辑在支撑。

图15:首批公募REITs市场表现